¿Qué significa

factorizar una factura?

Que se hable de Factorizar Facturas, la Factorización de Facturas, el

Factoraje de Facturas, o Factoring, todos esos términos se refieren al

Factoring de Facturas. El factoring es una alternativa que

tienen las empresas para adelantar el pago de sus facturas y no tener que esperar 30, 60 o

90 días que les paguen sus clientes según el plazo de pago que hayan pactado con estos. El

factoring se

considera un servicio financiero pues la empresa que lo solicita es responsable de pagar en

caso que el pagador o deudor de la factura no lo haga.

El factoring es un producto financiero en la cual

una empresa cede a

una institución financiera las cuentas por cobrar o

créditos como por ejemplo facturas, letras o cheques. Hoy en día

el 99% del factoring se realiza con facturas emitidas a crédito.

La institución financiera paga de inmediato los

documentos cedidos, una vez cumplidos los requisitos

de la operación, y se encarga de la cobranza de estos. Así, la empresa

obtiene liquidez inmediata por los servicios prestados o productos entregados, que

usualmente les pagan a plazo (30,60 o 90 días) según hayan pactado con su cliente que es el

“deudor” o “pagador” de la factura.

¿En qué consiste

factorizar una factura?

Para explicarlo de manera más simple, una empresa (PYME por ejemplo)

cede facturas a una institución financiera quien,

una vez cumplidos los requisitos de la operación acordados,

paga inmediatamente las facturas a la empresa a cambio de un descuento financiero

sobre el valor total de las facturas. Posteriormente la institución financiera realizará la

gestión de

cobranza con el deudor (se denomina “deudor” o “pagador” al cliente de la empresa) en la

fecha de pago pactada con la empresa.

El deudor deberá pagar a la institución financiera el total de las

facturas cedidas, esto pues una

vez cedidas las facturas, el legítimo propietario

de estas pasa a ser la institución financiera. En caso de retraso en el pago, es la empresa

quien será responsable de pagar intereses moratorios a la

institución financiera y en última instancia si no se logra ejecutar el cobro, la empresa deberá

saldar la totalidad de la factura dado que, es la responsable ante la institución financiera del

dinero que esta le anticipó a cambio de la cesión de la

factura.

La responsable ante la institución financiera del dinero que esta le anticipó a cambio

de la cesión de la factura.

Para evitar pagar intereses de mora la empresa

siempre es libre de pagar el monto de la factura en la fecha de pago pactada y solicitar

la recesión

de la factura de manera de continuar realizando las facturas de cobranza por su cuenta con su

cliente (el deudor o pagador).

¿Por qué factorizar

facturas?

El factoring es una de las fuentes de financiamiento más interesante para las

pequeñas y medianas empresas, ya que permite a las empresas obtener capital de trabajo

que pueden utilizar para su negocio. Para la mayoría de las Pyme (micro, pequeñas y medianas

empresas) suele ser la única alternativa de financiamiento disponible, pues para obtener un

crédito las

instituciones financieras suelen exigir patrimonio, tener bienes, utilidades, antigüedad y

otros requisitos difíciles de cumplir. El factoring en cambio centra su evaluación

en el deudor o pagador que es el cliente de la Pyme y que por lo general suele tener una solidez

financiera más robusta. Al tener dos fuentes de pago, el deudor en primera instancia

y la empresa en segunda instancia, la institución financiera disminuye su riesgo.

Esto se traduce en tasas de aprobación mucho más altas (70% promedio) que en solicitudes de

crédito (15% promedio). En el caso del factoring

en Chita, las tasas de aprobación superan el 85% promedio, lo que se explica por su foco en

el segmento Pyme y en aplicar tecnologías para poder atender facturas de bajo monto con costos de

operación eficientes que son inalcanzables para el factoring

tradicional que se enfoca por lo general en atender los segmentos de mayor tamaño.

Factorizar facturas tiene varios

beneficios:

Liquidez Inmediata sin Endeudarse, tercerizar la gestión de Cobranza,

Financiamiento Fácil, rápido y para todos...

Regístrate

¿Cómo factorizar facturas?

Las empresas que facturan a otras empresas a crédito, es decir que acuerdan un

plazo de pago posterior a la fecha de emisión de la factura (por ejemplo 30, 60 o 90 días),

pueden factorizar sus facturas. Las boletas o facturas emitidas en la modalidad “contado” no

pueden ser factorizadas.

¿Qué facturas se

pueden factorizar?

Si bien en principio todas las facturas emitidas en la modalidad “crédito” pueden ser

factorizadas, cada institución financiera tiene sus propios requisitos de evaluación

sobre el tipo de facturas aceptadas. Las instituciones financieras suelen rechazar un gran

porcentaje de las facturas por criterios como antigüedad, falta de antecedentes o

respaldo del cliente, o simplemente porque el monto de la factura es muy bajo y no cubre los

costos de operación (evaluación riesgo, ratificar factura, girar el dinero, cobrar, etc).

En Chita tenemos un compromiso con hacer del factoring el

producto financiero más inclusivo posible por lo que nos enfocamos en bajar nuestros

costos de operación

al máximo para poder

atender facturas de bajo monto que no son rentables para el factoring tradicional (aceptamos

facturas desde $15.000). Adicionalmente tenemos

un modelo de riesgo basado

en “big data” que utiliza la información disponible en las distintas fuentes de información

(SII, TGR, bureaux créditos, etc) sin necesidad de solicitar antecedentes al

cliente (por ejemplo estados

financieros auditados).

Dado lo anterior no discriminamos por antigüedad (20%

clientes tiene menos de 1 año), tamaño (91% de los clientes son empresas micro o pequeña),

número de la

factura (+10.000 facturas folio 1 operadas), u otros criterios que utilizan los factoring

tradicionales.

Factorización de

Facturas Paso a paso

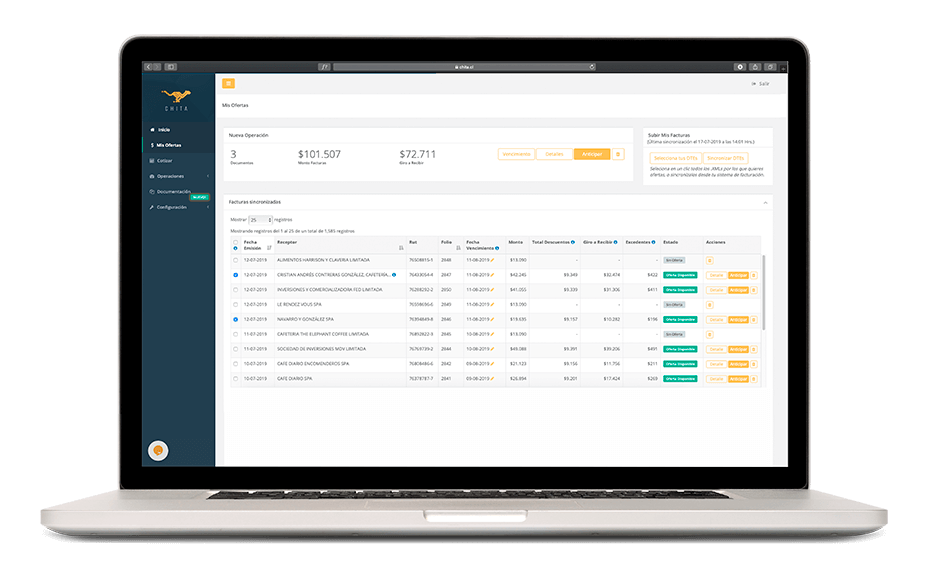

Ahora podemos ver rápidamente

cómo

funciona:

En Chita re-inventamos el factoring y a diferencia del

factoring tradicional

no es necesario “cotizar” tus facturas para saber cual es el costo financiero del

factoring.

La empresa se registra en menos de 2 min a través de la plataforma, para luego

sincronizar la cuenta

empresa SII (también se

pueden subir los XML de la factura manualmente) lo

que le permite

obtener ofertas para cada una de sus facturas sujetas a evaluación de riesgo. Cada

oferta incluye un porcentaje de la factura a financiar (% anticipo), comisión por factura,

tasa de negocio %, y tasa de mora%.

La empresa elige las ofertas de facturas que le interesan y las envía a evaluación.

Chita evalúa el riesgo de la operación considerando el monto, el plazo, el cliente

y el deudor, para aceptar o rechazar la operación. Si se acepta se indicarán los

requisitos que se deben cumplir para el giro (por ejemplo ratificación factura, firma

contrato marco,

regularización deuda TGR, etc).

La empresa revisa las condiciones de las facturas aceptadas y elige las facturas

que desea operar ejecutando la cesión de

las facturas a Chita.

La empresa recibe su pago anticipado una vez cumplidos los requisitos de la

evaluación de riesgo.